Décryptage de l’équipementier néerlandais devenu incontournable dans la chaîne de valeur des semi-conducteurs

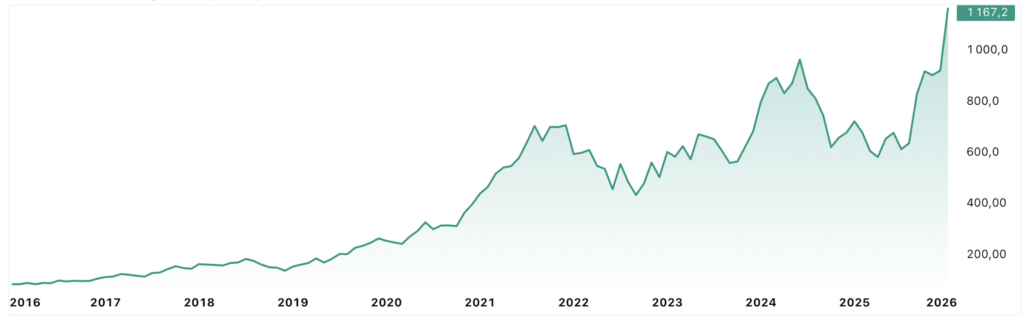

ASML Holding a franchi jeudi 15 janvier 2026 le seuil symbolique des 500 milliards de dollars de capitalisation boursière, porté par une progression de 5,4% dans le sillage des annonces de TSMC. Le groupe néerlandais, dont le nom reste méconnu du grand public, s’impose pourtant comme un maillon indispensable de l’économie numérique mondiale. Sans ses machines, pas d’iPhone, de data centers ni d’intelligence artificielle.

Comment cette entreprise de taille modeste à ses débuts est-elle parvenue à devenir la première capitalisation européenne ? D’où lui vient ce monopole sur une technologie devenue stratégique ? Et surtout, le marché a-t-il raison de valoriser le groupe à ce niveau ?

Le catalyseur TSMC : retour sur la séance du 15 janvier

Des investissements qui dépassent toutes les attentes

La hausse marquée d’ASML ce jeudi ne doit rien au hasard. La veille, TSMC, premier fondeur mondial (fabricant de puces), a dévoilé ses prévisions d’investissements pour 2026. Le montant annoncé, compris entre 52 et 56 milliards de dollars de dépenses d’équipement, a surpris jusqu’aux analystes les plus optimistes.

Ces chiffres représentent une hausse de 35% par rapport aux 40,9 milliards engagés en 2025. Pour donner un ordre de grandeur, 56 milliards de dollars équivalent au PIB de la Croatie ou au budget annuel de la Défense française.

Le lien avec ASML est direct, chaque investissement de TSMC dans ses capacités de production se traduit par des commandes auprès de l’équipementier néerlandais. Les deux groupes entretiennent une relation de dépendance mutuelle, TSMC ne pouvant fabriquer ses puces les plus avancées sans les machines d’ASML.

L’IA tire la demande vers le haut

Cette accélération des investissements trouve son origine dans l’essor de l’intelligence artificielle. La demande pour les puces haute performance (GPU, TPU et autres accélérateurs) redessine les équilibres du secteur.

Jensen Huang, à la tête de Nvidia, ne cesse de souligner que la demande dépasse les capacités de production. Apple, Google, Microsoft, Meta, Amazon… tous les grands noms de la tech se disputent l’accès aux lignes de fabrication de TSMC. Ce dernier n’a d’autre choix que d’investir massivement, ce qui profite mécaniquement à son fournisseur d’équipements.

| Indicateur | 2024 | 2025 | 2026 (prév.) |

|---|---|---|---|

| Investissements TSMC | 30,0 Md$ | 40,9 Md$ | 52-56 Md$ |

| Progression | – | +36% | +27 à 37% |

| Machines EUV livrées | ~50 | ~60 | 70+ (est.) |

ASML, rouage méconnu mais essentiel de l’intelligence artificielle

Un métier technique aux enjeux considérables

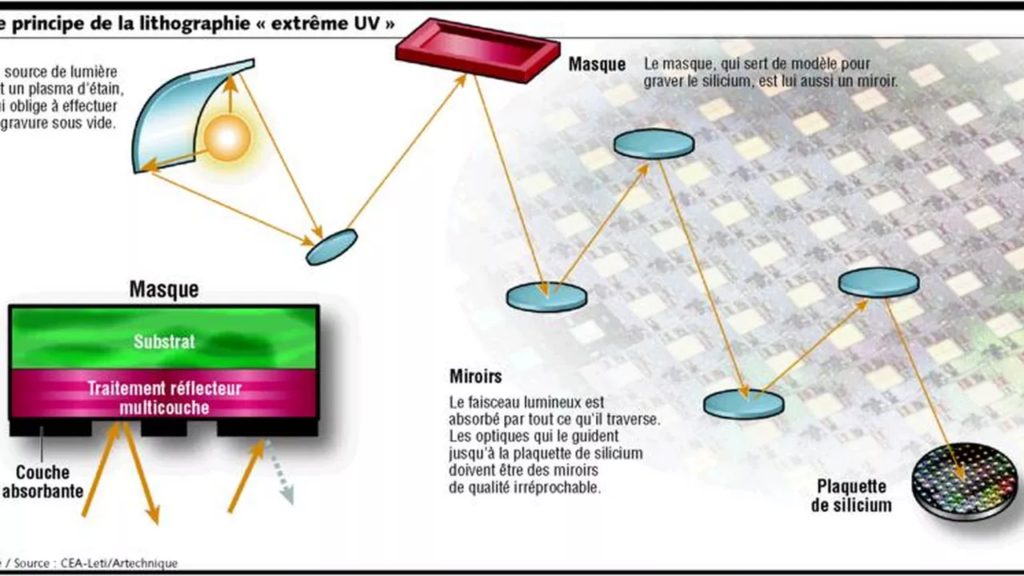

ASML conçoit et fabrique des machines de lithographie, des équipements d’une complexité rare dont la fonction consiste à graver des circuits sur des wafers (fines plaques de silicium qui serviront de support aux puces électroniques).

Pour se représenter le procédé, il faut imaginer un projecteur capable d’imprimer des motifs mille fois plus fins qu’un cheveu humain, avec une précision de l’ordre du nanomètre, le tout à une cadence de plusieurs centaines de wafers par heure.

Cette étape de gravure conditionne la puissance des puces. Plus les motifs sont fins, plus le nombre de transistors par puce augmente, et plus les performances s’améliorent. C’est le principe de la loi de Moore, qui anticipe un doublement du nombre de transistors tous les deux ans.

Le chiffre d’affaires du groupe se répartit entre la vente d’équipements neufs, qui représente environ 77% de l’activité, et les services de maintenance et de mise à niveau, pour les 23% restants.

Un monopole de fait sur la technologie EUV

La position d’ASML repose sur sa maîtrise de la lithographie EUV (Extreme Ultraviolet), une technologie qui utilise une lumière de très courte longueur d’onde pour graver les puces les plus avancées. Le nœud technologique (mesure de la finesse de gravure) atteint désormais 3 nm, et bientôt 2 nm.

Sur ce segment, ASML ne connaît aucun concurrent. Le groupe détient 100% du marché mondial des machines EUV. Il ne s’agit pas d’une position dominante au sens classique du terme, mais bien d’un monopole absolu. Aucune autre entreprise au monde ne maîtrise cette technologie.

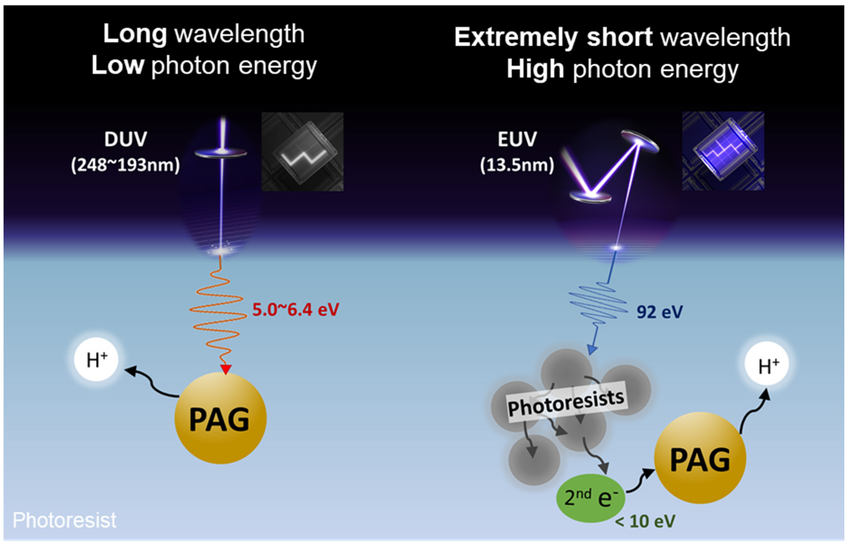

Nikon et Canon, les rivaux historiques d’ASML sur les générations précédentes dites DUV (Deep Ultraviolet, utilisant une longueur d’onde de 193 nm), ont tenté pendant des années de développer leurs propres solutions EUV. Sans succès.

Pourquoi ce monopole semble inattaquable

L’évolution de la lithographie au fil des décennies

Pour comprendre l’avance accumulée par ASML, il faut revenir aux fondamentaux de la gravure. La finesse des motifs dépend directement de la longueur d’onde de la lumière utilisée, plus celle-ci est courte, plus les détails peuvent être fins.

| Génération | Longueur d’onde | Nœud technologique | Fabricants |

|---|---|---|---|

| G-line | 436 nm | >500 nm | Nikon, Canon, ASML |

| I-line | 365 nm | 350-500 nm | Nikon, Canon, ASML |

| KrF (DUV) | 248 nm | 180-350 nm | Nikon, Canon, ASML |

| ArF (DUV) | 193 nm | 65-180 nm | Nikon, Canon, ASML |

| ArF immersion | 193 nm | 7-65 nm | Nikon, Canon, ASML |

| EUV | 13,5 nm | <7 nm | ASML seul |

Le passage de l’ArF à l’EUV représente un saut technologique majeur, la longueur d’onde est divisée par quatorze, ce qui ouvre la voie à des nœuds de gravure bien plus fins.

Une chaîne d’approvisionnement d’une complexité inouïe

La fabrication d’une machine EUV mobilise un écosystème industriel sans équivalent :

La source lumineuse, développée par Cymer (filiale d’ASML) repose sur un procédé singulier : un laser vient frapper des gouttelettes d’étain fondu 50 000 fois par seconde pour générer la lumière EUV. Aucun autre acteur ne dispose d’une technologie comparable.

Les optiques proviennent de Carl Zeiss, partenaire historique du groupe. Les miroirs qui orientent la lumière EUV comptent parmi les surfaces les plus lisses jamais produites par l’industrie.

L’assemblage de l’ensemble constitue un défi d’ingénierie à part entière. Une machine EUV comprend plus de 100 000 pièces et nécessite plusieurs avions cargo pour être acheminée chez le client.

Enfin, le savoir-faire accumulé par ASML au fil de plus de vingt années de développement représente une barrière que nul concurrent ne saurait franchir à court terme.

Des caractéristiques techniques hors normes

Une machine EUV de dernière génération, la NXE:3800E, affiche des spécifications impressionnantes :

| Caractéristique | Valeur |

|---|---|

| Prix unitaire | 180 à 200 M€ |

| Poids | ~180 tonnes |

| Nombre de pièces | >100 000 |

| Consommation électrique | ~1 MW |

| Précision d’alignement | <1 nm |

| Cadence | ~220 wafers/heure |

| Délai de livraison | 12 à 18 mois |

À titre d’illustration, la source lumineuse génère un plasma dont la température atteint 40 fois celle du Soleil. Les miroirs de Carl Zeiss présentent une rugosité inférieure à 0,1 nm, l’équivalent d’une aspérité de quelques atomes sur la surface d’un terrain de football. Le vide à l’intérieur de la machine est dix milliards de fois plus poussé que celui de l’espace.

High-NA : la prochaine étape

ASML prépare déjà la relève avec le High-NA EUV (High Numerical Aperture, soit une ouverture numérique élargie qui améliore la résolution). Ces machines de nouvelle génération permettront de graver des nœuds inférieurs à 2 nm, indispensables aux futures puces dédiées à l’IA.

| Machine | Ouverture numérique | Nœud cible | Prix estimé |

|---|---|---|---|

| NXE:3800E (standard) | 0,33 | 3 nm | ~200 M€ |

| EXE:5000 (High-NA) | 0,55 | 2 nm et moins | ~350 M€ |

Intel fait figure de premier client pour ces équipements, dans le cadre de sa stratégie de rattrapage face à TSMC et Samsung.

La valorisation en question

ASML au sein du palmarès mondial

| Entreprise | Capitalisation (jan. 2026) | Secteur |

|---|---|---|

| Nvidia | ~4 500 Md$ | Semi-conducteurs (fabless, c’est-à-dire sans usine) |

| Apple | ~3 800 Md$ | Électronique grand public |

| Microsoft | ~3 400 Md$ | Logiciels et cloud |

| TSMC | ~1 750 Md$ | Fonderie |

| ASML | ~500 Md$ | Équipements |

| LVMH | ~370 Md$ | Luxe |

| Novo Nordisk | ~260 Md$ | Pharmaceutique |

ASML s’impose désormais comme la première capitalisation européenne, devant Novo Nordisk et LVMH, et figure parmi les quinze plus grandes valorisations mondiales.

Des fondamentaux solides

| Indicateur | 2023 | 2024 | 2025 (est.) |

|---|---|---|---|

| Chiffre d’affaires | 27,6 Md€ | 28,3 Md€ | 32-35 Md€ |

| Résultat net | 7,8 Md€ | 7,6 Md€ | 9-10 Md€ |

| Marge nette | ~28% | ~27% | ~28% |

| Carnet de commandes | 39 Md€ | 36 Md€ | 40+ Md€ |

Les ratios de valorisation traduisent la prime accordée au monopole :

| Ratio | ASML | Nvidia | TSMC | Moyenne du secteur |

|---|---|---|---|---|

| PER (12 mois glissants) | ~45x | ~55x | ~25x | ~30x |

| PER (anticipé) | ~35x | ~40x | ~20x | ~25x |

| PEG | ~2,5 | ~1,8 | ~1,2 | ~1,5 |

Le titre se paie cher, nul ne le conteste. Mais la position de monopole justifie en partie cette prime. ASML ne fabrique pas de puces IA à proprement parler, mais les machines sans lesquelles ces puces ne pourraient voir le jour. Un positionnement unique sur le marché européen.

Les risques à surveiller

1. La dimension géopolitique

ASML se trouve au cœur des tensions sino-américaines sur les technologies de pointe. Sous pression de Washington, le gouvernement néerlandais a restreint les exportations de machines EUV vers la Chine dès 2019, avant d’étendre ces limitations aux équipements DUV les plus avancés.

Or la Chine représentait près de 50% du chiffre d’affaires du groupe en 2024, du fait d’achats massifs anticipant les restrictions. Cette part devrait refluer vers 20% en 2026. La question demeure : que se passerait-il en cas de conflit ouvert autour de Taïwan, où TSMC réalise l’essentiel de sa production ?

2. La concentration de la clientèle

Trois clients. TSMC, Samsung et Intel génèrent plus de 80% des revenus d’ASML. Cette dépendance expose le groupe aux aléas de chacun de ces acteurs.

3. La cyclicité du secteur

L’industrie des semi-conducteurs reste soumise à des cycles prononcés. Par le passé, ASML a connu des replis significatifs de son activité lors de la bulle internet (2000-2001, -50% de chiffre d’affaires), de la crise financière (2008-2009, -40%) ou de la guerre commerciale (2018-2019, -10%). Le cycle actuel, porté par l’IA, pourrait-il connaître une correction similaire ?

4. Le risque technologique

Bien que peu probable à brève échéance, l’émergence d’alternatives ne peut être totalement exclue. Canon travaille sur la lithographie par nanoimprint, moins précise mais nettement moins coûteuse. D’autres approches, comme l’empilement 3D de puces (chiplets), contournent partiellement le besoin de nœuds toujours plus fins. L’histoire de la technologie compte de nombreux monopoles que l’on croyait éternels.

Investir dans ASML : mode d’emploi

Les données essentielles

| Caractéristique | Détail |

|---|---|

| Ticker | ASML (Euronext Amsterdam) / ASML (Nasdaq) |

| ISIN | NL0010273215 |

| Éligibilité PEA | Oui (siège aux Pays-Bas) |

| Dividende 2025 | ~6,40 € par action |

| Rendement | ~0,8% |

| Politique de distribution | Dividendes + rachats d’actions |

Accéder au titre via un PEA

L’action ASML figure parmi les rares valeurs du secteur des semi-conducteurs éligibles au Plan d’Épargne en Actions, ce qui en fait une option privilégiée pour les investisseurs français soucieux d’optimiser leur fiscalité.

Plusieurs courtiers permettent d’accéder à Euronext Amsterdam :

| Courtier | Accès Amsterdam | Frais indicatifs |

|---|---|---|

| Interactive Brokers | Oui | ~0,05% (min. 1,25 €) |

| Saxo | Oui | ~0,08% |

| Bourse Direct | Oui | ~0,15% (min. 15 €) |

| Fortuneo | Oui | Variable |

À noter : l’action cotée au Nasdaq sous forme d’ADR n’est pas éligible au PEA. Il convient de s’assurer d’acquérir la version cotée à Amsterdam (ISIN NL0010273215).

ASML ou ETF sectoriel ?

| Option | Avantages | Inconvénients |

|---|---|---|

| ASML en direct | Exposition au monopole EUV, éligible PEA | Concentration sur un seul titre |

| ETF semi-conducteurs | Diversification | Exposition diluée, inclut des valeurs moins performantes |

Parmi les principaux ETF du secteur :

| ETF | Ticker | Poids ASML | Éligible PEA |

|---|---|---|---|

| VanEck Semiconductor | SMH | ~5% | Non |

| iShares Semiconductor | SOXX | ~4% | Non |

| Amundi MSCI World IT | WTEC | ~1,5% | Oui |

Perspectives à moyen terme

Scénario favorable : 700-800 Md$ de capitalisation

Ce scénario suppose une prolongation du cycle de l’IA au-delà de 2027, des investissements soutenus de TSMC, Samsung et Intel, un succès commercial du High-NA et des tensions géopolitiques contenues.

Scénario central : 550-650 Md$ de capitalisation

Il repose sur une croissance modérée de la demande liée à l’IA, une normalisation progressive du cycle après 2027, le maintien du monopole EUV et une compensation du recul en Chine par la demande occidentale.

Scénario défavorable : 350-400 Md$ de capitalisation

Ce scénario intègre une correction cyclique marquée en 2027-2028, un ralentissement de l’adoption de l’IA, une escalade des tensions autour de Taïwan ou l’émergence d’une technologie alternative.

En résumé

ASML n’est pas une valeur technologique comme les autres. Le groupe détient un monopole sur une infrastructure devenue indispensable à l’économie numérique mondiale.

Les atouts :

- Une position dominante qu’aucun concurrent ne peut reproduire à court terme

- Une exposition directe à la révolution de l’IA, sans les aléas des acteurs applicatifs

- Un carnet de commandes qui offre une visibilité rare dans le secteur

- Une éligibilité au PEA pour les investisseurs français

Les points d’attention :

- Une valorisation exigeante qui laisse peu de place à la déception

- Des risques géopolitiques significatifs

- Une cyclicité historique du secteur

- Une forte dépendance à trois clients majeurs

Le franchissement des 500 milliards de capitalisation marque la reconnaissance par le marché du rôle central d’ASML dans l’infrastructure technologique mondiale. Investir dans le titre revient à parier sur la poursuite de la miniaturisation des puces et sur le fait que l’humanité aura toujours besoin de davantage de puissance de calcul.

Si l’IA n’en est qu’à ses débuts, si les centres de données continuent de se multiplier, si les véhicules autonomes et la robotique finissent par tenir leurs promesses, alors ASML pourrait encore avoir de beaux jours devant elle. En revanche, si le cycle actuel s’avérait être une bulle, si les tensions géopolitiques venaient à dégénérer, ou si une rupture technologique survenait, la prudence serait de mise.

Comme souvent en matière d’investissement, la vérité se situe probablement entre ces deux extrêmes.