- Paramètres de simulation

- Comment fonctionne le simulateur PEA ?

- Comprendre la fiscalité du PEA en 2026

- PEA vs compte-titres vs assurance-vie : le comparateur

- Les scénarios de marché : préparez-vous à toutes les situations

- Les prévisions de rendement de Goldman Sachs

- Calculer le versement nécessaire pour atteindre votre objectif

- Le plafond PEA : que se passe-t-il quand on le dépasse ?

- Quel rendement espérer sur un PEA ?

- La stratégie DCA : investir régulièrement

- Questions fréquentes sur le simulateur PEA

- Conclusion : pourquoi utiliser ce simulateur PEA ?

Notre simulateur PEA est le plus complet disponible gratuitement en France. Il vous permet non seulement de calculer le rendement potentiel de votre Plan d’Épargne en Actions, mais aussi de comparer les trois principales enveloppes d’investissement (PEA, compte-titres et assurance-vie), de tester différents scénarios de marché et de déterminer le versement nécessaire pour atteindre vos objectifs.

Contrairement aux simulateurs basiques qui se contentent de projeter un capital avec un taux fixe, notre outil intègre la fiscalité 2026 actualisée (prélèvements sociaux à 18,6%), l’impact de l’inflation sur votre pouvoir d’achat réel, le débordement automatique vers le CTO quand le plafond PEA est atteint, l’augmentation progressive de vos versements pour refléter l’évolution de vos revenus, et quatre scénarios de marché allant du plus optimiste au crash avec reprise.

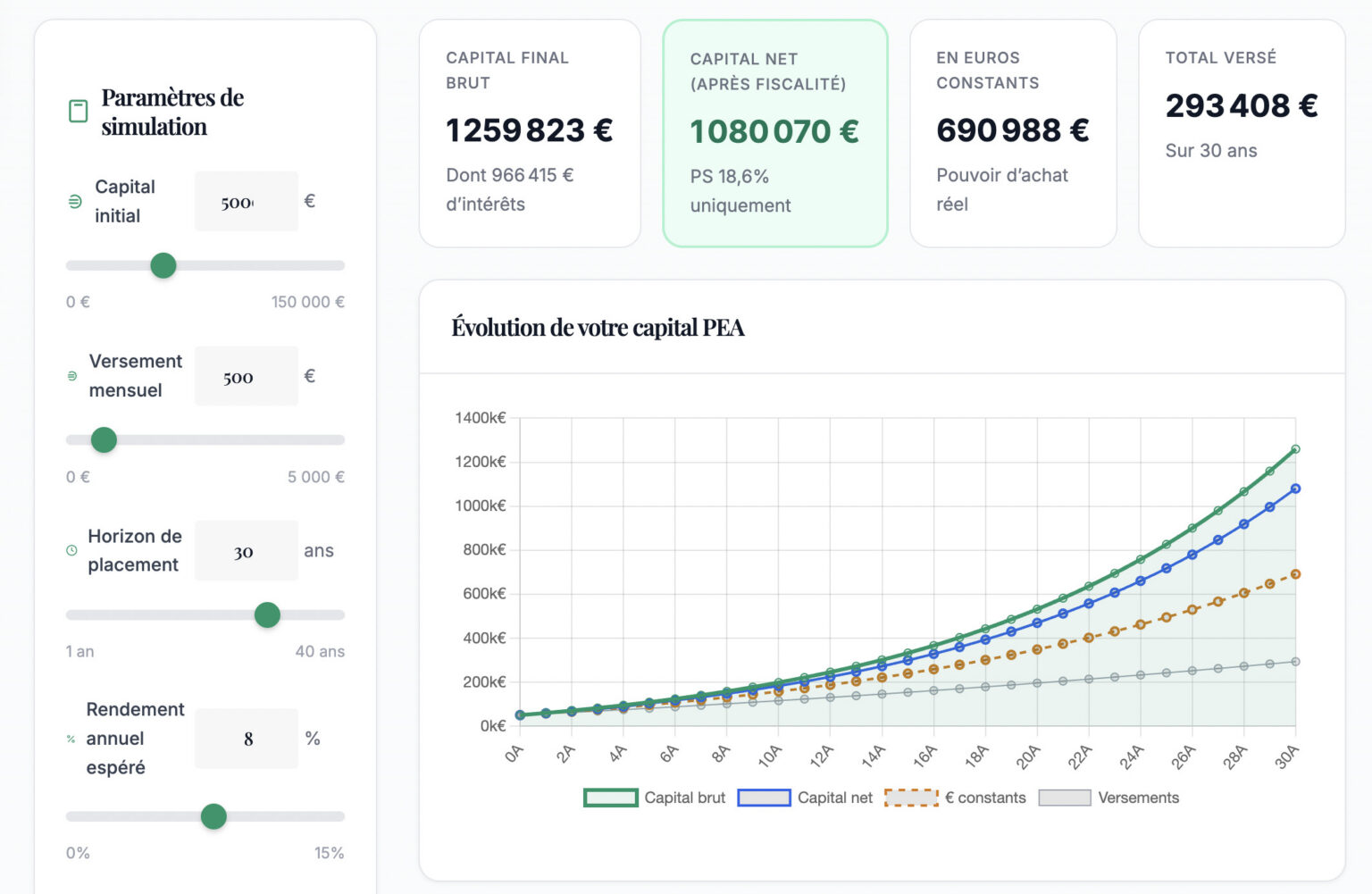

Évolution de votre capital PEA

Fiscalité selon l’ancienneté du PEA

| Année | Versé cumulé | Capital brut | Intérêts | Capital net | € constants |

|---|

Évolution comparée des 3 enveloppes

Tableau comparatif détaillé

| Critère | PEA | CTO | Assurance-vie |

|---|

Projection selon les scénarios

Versements selon l’horizon

Comment fonctionne le simulateur PEA ?

L’utilisation de notre simulateur est intuitive. Renseignez vos paramètres d’investissement dans le panneau de gauche :

Le capital initial correspond au montant que vous investissez à l’ouverture de votre PEA. Vous pouvez commencer avec 0 € si vous n’avez pas encore de capital, ou indiquer le montant actuel de votre portefeuille si votre PEA est déjà ouvert.

Le versement mensuel représente la somme que vous ajoutez chaque mois selon une stratégie d’investissement programmé (DCA, pour Dollar Cost Averaging). Cette approche permet de lisser le prix d’achat sur le long terme et de réduire l’impact de la volatilité.

L’horizon de placement définit la durée pendant laquelle vous comptez investir avant de retirer votre capital. Plus cet horizon est long, plus les intérêts composés travaillent en votre faveur.

Le rendement annuel espéré correspond à la performance moyenne que vous anticipez pour votre portefeuille. Pour un portefeuille d’ETF diversifié (type MSCI World), un rendement de 7-8% par an est une hypothèse raisonnable sur le long terme, basée sur les performances historiques.

Les résultats s’affichent instantanément avec quatre indicateurs clés. Le capital brut représente la valeur totale de votre portefeuille avant application de la fiscalité. Le capital net correspond à ce que vous récupérez réellement après déduction des impôts et prélèvements sociaux. Le capital en euros constants montre votre pouvoir d’achat réel, ajusté de l’inflation anticipée. Enfin, le total versé additionne tous vos apports sur la période.

💡 Pourquoi le capital en euros constants est-il important ?

Avec une inflation de 2% par an, 100 000 € dans 20 ans n’auront plus que le pouvoir d’achat d’environ 67 000 € d’aujourd’hui. Notre simulateur vous montre la valeur réelle de votre épargne, sans l’illusion monétaire qui fausse souvent la perception des investisseurs.

Comprendre la fiscalité du PEA en 2026

La fiscalité constitue la raison principale d’ouvrir un PEA. Depuis le 1er janvier 2026, les règles ont évolué avec l’augmentation des prélèvements sociaux à 18,6% (contre 17,2% auparavant), suite à la création de la contribution pour l’autonomie.

Avant 5 ans : la flat tax s’applique

Tout retrait effectué avant le cinquième anniversaire du PEA entraîne l’application du prélèvement forfaitaire unique (PFU) de 31,4%. Ce taux se décompose en 12,8% d’impôt sur le revenu et 18,6% de prélèvements sociaux (CSG-CRDS + contribution autonomie).

De plus, un retrait avant 2 ans provoque la clôture automatique du plan. Entre 2 et 5 ans, le PEA reste ouvert mais tout nouveau versement devient impossible. Ces contraintes visent à encourager l’investissement de long terme et à éviter l’utilisation du PEA comme simple outil d’optimisation fiscale à court terme.

Après 5 ans : l’exonération fiscale

Une fois le cap des 5 ans passé, la fiscalité change radicalement. L’impôt sur le revenu disparaît totalement et seuls les prélèvements sociaux de 18,6% restent dus sur les gains réalisés. Les retraits partiels deviennent possibles sans fermeture du plan, et vous conservez la possibilité d’effectuer de nouveaux versements dans la limite du plafond.

Cette économie de 12,8 points par rapport à un compte-titres ordinaire représente un avantage considérable sur le long terme. Sur un gain de 100 000 €, cela représente 12 800 € d’économie par rapport à la flat tax complète.

| Situation | Fiscalité PEA | Fiscalité CTO | Économie |

|---|---|---|---|

| Gain de 10 000 € | 1 860 € | 3 140 € | 1 280 € |

| Gain de 50 000 € | 9 300 € | 15 700 € | 6 400 € |

| Gain de 100 000 € | 18 600 € | 31 400 € | 12 800 € |

PEA vs compte-titres vs assurance-vie : le comparateur

Notre comparateur multi-enveloppes permet de visualiser instantanément l’impact de la fiscalité sur chaque support, à paramètres d’investissement identiques. C’est un outil unique qui vous aide à prendre des décisions éclairées.

Le PEA : champion de la fiscalité

Le Plan d’Épargne en Actions reste l’enveloppe la plus avantageuse pour investir en actions sur le long terme. Après 5 ans, la fiscalité réduite à 18,6% sur les gains en fait un outil incontournable. Son plafond de 150 000 € de versements permet à la plupart des investisseurs particuliers de loger la quasi-totalité de leur portefeuille actions.

Les contraintes sont néanmoins réelles : univers d’investissement limité aux actions européennes et ETF éligibles, impossibilité d’investir directement dans des actions américaines ou asiatiques, et règles de retrait contraignantes avant 5 ans.

Le compte-titres ordinaire : la liberté totale

Le CTO n’impose aucune restriction sur les titres détenus ni sur les montants investis. Vous pouvez y loger des actions du monde entier (Apple, NVIDIA, Tesla…), des obligations, des produits dérivés, des ETF non éligibles au PEA. Cette liberté se paie par une fiscalité moins favorable : chaque gain est imposé à la flat tax de 31,4%, quelle que soit la durée de détention.

Le compte-titres devient pertinent dans plusieurs situations : quand le plafond PEA est atteint, pour investir sur des marchés non accessibles au PEA (États-Unis, Asie), ou pour des stratégies nécessitant des produits non éligibles (options, vente à découvert).

L’assurance-vie : transmission et sécurité

L’assurance-vie offre des avantages spécifiques : fonds euros sécurisés pour la partie prudente du portefeuille, avantages successoraux majeurs (152 500 € par bénéficiaire exonérés de droits de succession), et fiscalité allégée après 8 ans avec un abattement annuel de 4 600 € (célibataire) ou 9 200 € (couple) sur les gains.

En revanche, les frais de gestion annuels (0,5% à 0,9% en moyenne) grignotent la performance sur le long terme. Notre simulateur intègre cette différence en appliquant une réduction de 0,6% sur le rendement de l’assurance-vie par rapport au PEA.

Les scénarios de marché : préparez-vous à toutes les situations

Les marchés financiers sont par nature imprévisibles. Personne ne peut prédire avec certitude leur évolution future. C’est pourquoi notre simulateur intègre quatre scénarios permettant de visualiser l’impact de différentes conditions de marché sur votre investissement.

Scénario optimiste (+10%/an)

Ce scénario correspond à un marché haussier prolongé, comparable aux meilleures périodes boursières historiques (années 1990, 2010-2026). Il ne doit pas être considéré comme la norme, mais permet de visualiser le potentiel maximal de votre investissement dans des conditions favorables.

Scénario médian (+7%/an)

C’est notre paramètre par défaut. Il correspond à la performance historique moyenne des marchés actions mondiaux sur très longue période (plusieurs décennies). Le MSCI World a ainsi délivré environ 7-8% de rendement annualisé dividendes réinvestis depuis sa création.

Scénario prudent (+4%/an)

Ce scénario simule une période de croissance modérée, comparable aux années difficiles où les marchés progressent mais de façon limitée. Il convient aux investisseurs souhaitant des projections conservatrices.

Scénario crash + reprise (-30% puis +10%/an)

Ce scénario est particulièrement instructif. Il simule un krach de 30% la première année (comparable à 2008 ou mars 2020), suivi d’une reprise vigoureuse à 10% par an. Il démontre que maintenir ses versements pendant les crises permet d’acheter à prix bas et de profiter pleinement du rebond.

Les investisseurs qui ont continué à investir régulièrement pendant la crise de 2008 ou le krach Covid de 2020 ont été largement récompensés lors de la reprise. Ce scénario illustre la puissance de la stratégie DCA (Dollar Cost Averaging) en période de turbulences.

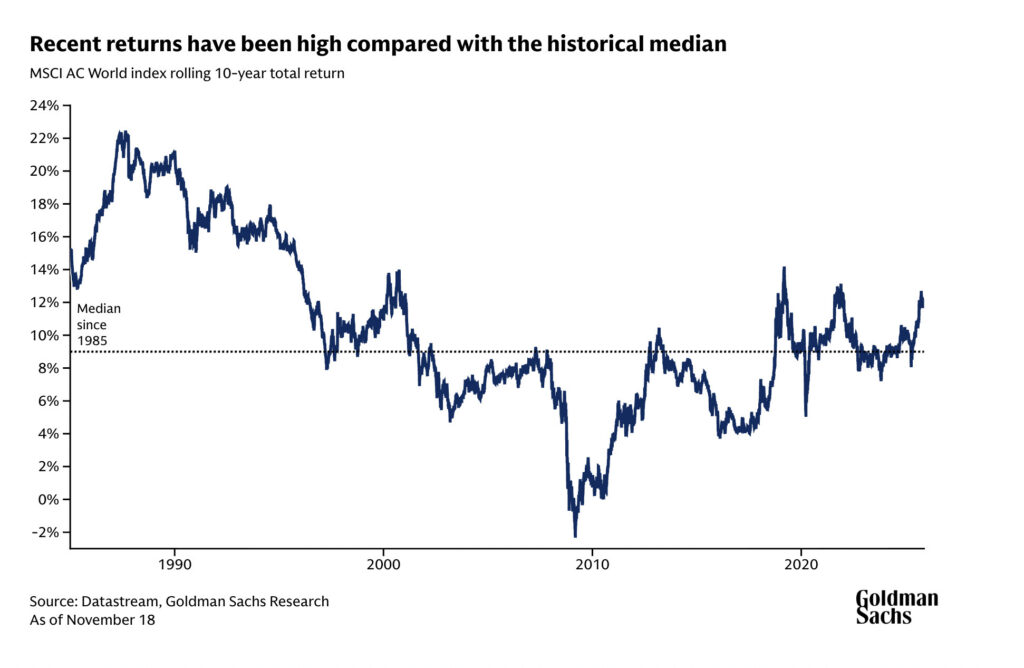

Les prévisions de rendement de Goldman Sachs

Après des années de rendements supérieurs à la moyenne, l’avenir sera différent !

| Zone | ROI sur 10 ans | Descriptif de la performance |

|---|---|---|

| US | +6,5% | Guidé par les résultats par les entreprise et de petits dividendes (pendant que les rachats d’action compensent une valorisation plus modeste) |

| Europe | +7,1% | La moitié drivée par les profits et l’autre par l’augmentation du retour à l’actionnaire |

| Japon | +8,2% | Croissance des profits de 6,0% et une politique plus généreuse de retour à l’actionnaire |

| Asie (Japon exclus) | +10,3% | Croissance des profits de 9% et 2,7% de dividendes, eclipés partiellement par des valorisations moins généreuses |

| Marchés émergents | +10,9% | Forte croissance des résultats en Chine et en Inde |

Source: Goldman Sachs Research

Calculer le versement nécessaire pour atteindre votre objectif

Vous avez un objectif de capital en tête ? Notre calculateur inversé détermine le versement mensuel nécessaire pour l’atteindre, selon différents horizons de temps.

Cette fonctionnalité illustre parfaitement la puissance des intérêts composés et l’importance du temps. Prenons l’exemple d’un objectif de 500 000 € avec un capital initial de 10 000 € et un rendement espéré de 7% par an :

- Sur 15 ans : environ 1 400 €/mois de versement nécessaire

- Sur 20 ans : environ 850 €/mois

- Sur 25 ans : environ 540 €/mois

- Sur 30 ans : environ 350 €/mois

Le message est clair : commencer tôt, même avec de petits montants, est bien plus efficace que d’attendre d’avoir de gros revenus pour investir massivement. Un jeune investisseur de 25 ans qui verse 300 €/mois pendant 35 ans accumule davantage qu’un investisseur de 45 ans qui verse 1 000 €/mois pendant 15 ans.

Le plafond PEA : que se passe-t-il quand on le dépasse ?

Le PEA est plafonné à 150 000 € de versements (225 000 € en cumulant avec un PEA-PME). Ce plafond concerne uniquement les apports : les gains générés peuvent faire croître votre portefeuille bien au-delà de cette limite.

Avec un capital initial de 10 000 € et des versements mensuels de 500 €, vous atteindrez le plafond PEA en environ 23 ans. Notre simulateur gère automatiquement le débordement vers un compte-titres : une fois le plafond atteint, les versements supplémentaires sont orientés vers un CTO, avec la fiscalité correspondante.

La jauge « Utilisation du plafond PEA » dans le panneau de gauche vous indique en temps réel où vous en êtes par rapport au plafond, et vous alerte si vos versements planifiés dépasseront cette limite.

💡 Stratégie d’optimisation

Si vous êtes en couple, vous pouvez cumuler deux PEA (2 × 150 000 €) et deux PEA-PME (2 × 75 000 €), soit un plafond total de 450 000 € de versements bénéficiant de la fiscalité avantageuse.

Quel rendement espérer sur un PEA ?

Le rendement d’un PEA dépend entièrement des actifs que vous y logez. Il n’existe pas de « rendement garanti » : la bourse comporte un risque de perte en capital. Cependant, les données historiques permettent de formuler des hypothèses raisonnables.

Performances historiques des principaux indices

| Indice | 10 ans | 20 ans | 30 ans |

|---|---|---|---|

| MSCI World (dividendes réinvestis) | ≈ 10,5%/an | ≈ 8,4%/an | ≈ 7,8%/an |

| S&P 500 (via ETF synthétique) | ≈ 12,1%/an | ≈ 9,8%/an | ≈ 9,5%/an |

| CAC 40 GR | ≈ 7,5%/an | ≈ 6,3%/an | ≈ 6,0%/an |

| Stoxx Europe 600 | ≈ 6,8%/an | ≈ 5,2%/an | ≈ 5,8%/an |

Sources : MSCI, Euronext, données au 30 juin 2025

Notre recommandation

Pour un portefeuille diversifié d’ETF sur le long terme, un rendement de 7% par an est une hypothèse raisonnable. C’est le paramètre par défaut de notre simulateur. Cette estimation tient compte :

- De la performance historique des marchés mondiaux

- Des frais de gestion des ETF (environ 0,2-0,3%/an)

- D’une marge de prudence par rapport aux performances récentes exceptionnelles

Si vous êtes particulièrement prudent, utilisez 5-6%. Si vous êtes plus optimiste, vous pouvez tester avec 8-9%. Évitez cependant d’utiliser des rendements supérieurs à 10% pour vos projections : ils correspondent à des périodes historiquement exceptionnelles et ne sont pas soutenables sur le très long terme.

La stratégie DCA : investir régulièrement

Le Dollar Cost Averaging (DCA), ou investissement programmé, consiste à investir la même somme à intervalles réguliers, indépendamment des conditions de marché. C’est la stratégie que notre simulateur modélise par défaut avec le paramètre « Versement mensuel ».

Les avantages du DCA

Le lissage du prix d’achat est le premier bénéfice. Vous achetez parfois quand le marché est haut, parfois quand il est bas, mais jamais « au pire moment » avec tout votre capital. En moyenne, vous payez un prix intermédiaire.

La discipline d’épargne est renforcée par les virements automatiques. Pas de décision à prendre chaque mois, pas de procrastination possible. L’argent est investi automatiquement, ce qui évite le biais psychologique de « j’attendrai que le marché baisse ».

La réduction du stress est considérable. Avec le DCA, vous n’avez pas besoin de « timer » le marché ni de suivre les cours quotidiennement. Vous savez que votre stratégie est optimisée pour le long terme.

L’augmentation progressive des versements

Notre simulateur intègre un paramètre souvent négligé : l’augmentation annuelle des versements. Par défaut fixée à 2% (pour suivre l’inflation), cette option reflète la réalité de la plupart des investisseurs : leurs revenus augmentent avec leur carrière, leur permettant d’investir davantage chaque année.

Un investisseur qui commence à 300 €/mois et augmente ses versements de 3%/an (progression de carrière) versera 400 €/mois après 10 ans et 540 €/mois après 20 ans. Cette progression peut significativement augmenter le capital final.

Questions fréquentes sur le simulateur PEA

Comment calculer le rendement réel de mon PEA après fiscalité ?

Notre simulateur calcule automatiquement le capital net après fiscalité. Après 5 ans de détention, seuls les prélèvements sociaux de 18,6% s’appliquent sur vos gains. Par exemple, si vous avez gagné 10 000 €, vous conservez 8 140 € (10 000 € × 81,4%). Avant 5 ans, la flat tax de 31,4% s’applique, vous laissant 6 860 €.

Pourquoi le capital en « euros constants » est-il plus bas que le capital net ?

Le capital en euros constants représente le pouvoir d’achat réel de votre épargne, ajusté de l’inflation. Avec une inflation de 2% par an, 100 € aujourd’hui n’auront plus que le pouvoir d’achat de 82 € dans 10 ans. Cette mesure vous permet de voir la vraie valeur de votre investissement, sans l’illusion monétaire.

Que se passe-t-il si mes versements dépassent le plafond de 150 000 € ?

Notre simulateur gère automatiquement cette situation. Une fois le plafond PEA atteint, les versements supplémentaires sont redirigés vers un compte-titres ordinaire (CTO), avec la fiscalité correspondante (flat tax 31,4%). Une alerte vous prévient de ce débordement dans le panneau de gauche.

Quel rendement dois-je indiquer dans le simulateur ?

Cela dépend de votre stratégie d’investissement. Pour un portefeuille diversifié d’ETF monde (type MSCI World), un rendement de 7-8% par an est une hypothèse raisonnable sur le long terme, basée sur les performances historiques. Pour être plus prudent, utilisez 5-6%. Évitez d’être trop optimiste au-delà de 10%.

Le scénario « Crash + Reprise » est-il réaliste ?

Oui, ce scénario s’inspire de crises réelles comme 2008 (S&P 500 : -38%) ou mars 2020 (S&P 500 : -34% en quelques semaines). La reprise à +10%/an est également réaliste : après le krach Covid, les marchés ont rebondi de +70% en moins de 2 ans. Ce scénario illustre l’importance de ne pas vendre dans la panique et de maintenir ses investissements réguliers.

Les 18,6% de prélèvements sociaux sont-ils à jour ?

Oui, notre simulateur utilise le taux de 18,6% en vigueur depuis le 1er janvier 2026, qui intègre la nouvelle contribution pour l’autonomie de 1,4 point (anciennement 17,2%). La flat tax passe donc à 31,4% (12,8% IR + 18,6% PS) contre 30% auparavant.

Pourquoi l’assurance-vie a-t-elle un rendement plus faible dans le comparateur ?

Notre simulateur applique une réduction de 0,6% sur le rendement de l’assurance-vie pour refléter les frais de gestion annuels typiques de ces contrats (frais sur unités de compte). Ces frais, absents du PEA ou du CTO avec des ETF à faible TER, impactent significativement la performance sur le long terme.

Puis-je exporter les résultats du simulateur ?

Oui, le bouton « PDF » vous permet de générer un rapport complet de votre simulation, incluant les graphiques et le tableau année par année. Vous pouvez également partager votre simulation via le bouton de partage qui génère un lien unique avec vos paramètres.

Conclusion : pourquoi utiliser ce simulateur PEA ?

Ce simulateur PEA a été conçu pour être l’outil le plus complet et le plus précis disponible gratuitement. Il vous permet de projeter votre investissement avec une fiscalité 2026 à jour, de comprendre l’impact réel de l’inflation sur votre épargne, de comparer objectivement PEA, CTO et assurance-vie, de tester votre stratégie face à différents scénarios de marché, et de définir le versement nécessaire pour atteindre vos objectifs.

Prenez le temps d’explorer les différents onglets et de jouer avec les paramètres. Plus vous comprendrez les mécanismes de l’investissement à long terme — fiscalité, intérêts composés, impact de l’inflation — meilleures seront vos décisions financières.

Et n’oubliez pas : le meilleur moment pour ouvrir un PEA était il y a 5 ans. Le deuxième meilleur moment, c’est maintenant.

Article mis à jour le 19 janvier 2026 • Fiscalité 2026 (PS 18,6%) • Sources : service-public.fr, AMF, MSCI